こんにちは。よるこです。

確定申告に続き、税理士の先生に聞いてみたシリーズです。

【税理士に聞いてみた】キャバ嬢・ホステスは確定申告しないと危険?簡単で安全なやり方

今日のテーマは、ニュースなどで最近耳にする「インボイス制度」

筆者は恥ずかしながら、正直そこまで自分に関係のない話だと思っていました。

知らなくて困ることがもしあったら、その時に誰かが教えてくれると思っていました。

しかし、プロの税理士の意見も聞き、きちんと理解してからは180度考えが変わりました。

個人事業主である夜職女子ほど、知っておかなくてはならない「損する可能性も大きい」話だったのです。

インボイス制度、なぜ夜職女子も知らないとヤバいのか

そもそもインボイス制度とは?

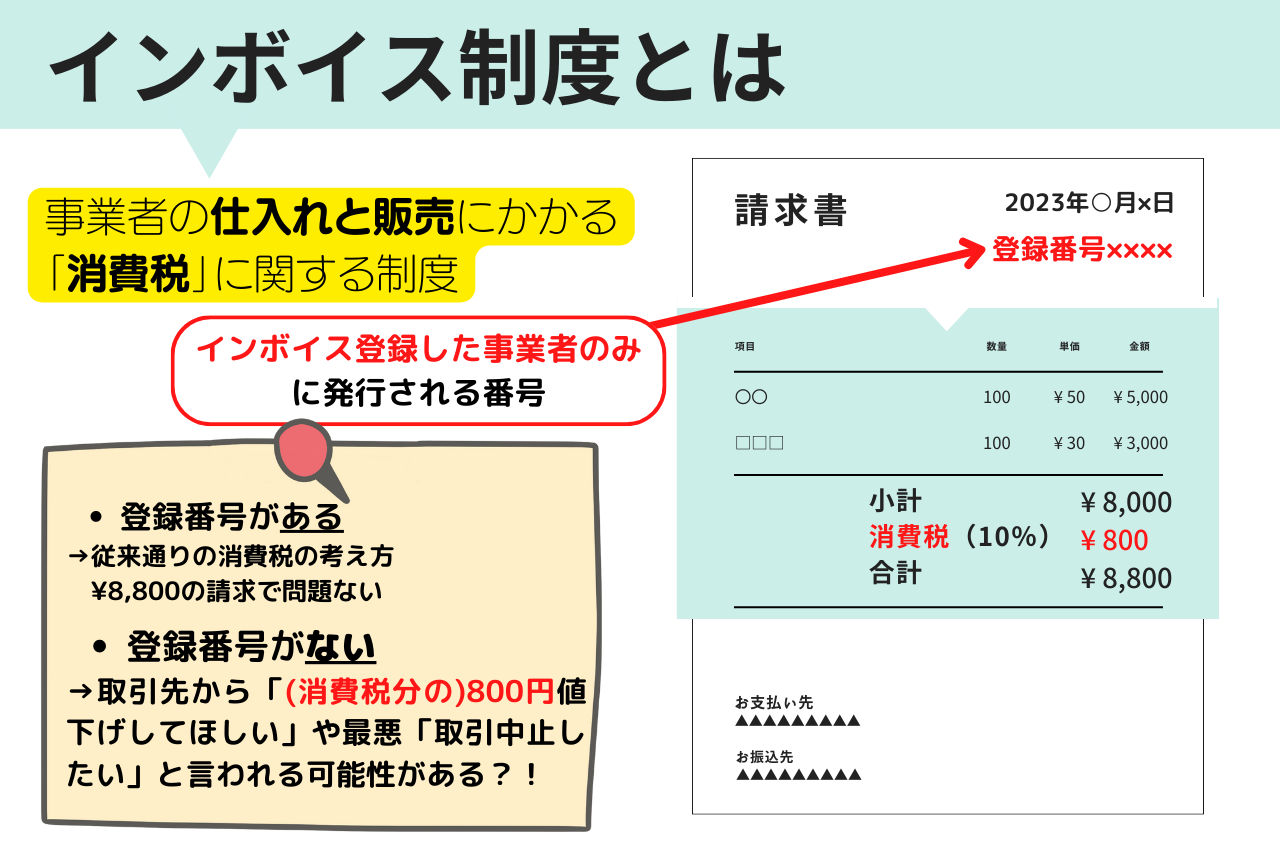

インボイス制度とは、2023年10月1日から始まる消費税に関する制度です。

消費税においての制度改変ですが、この制度は消費者にとってではなく、事業者に関係のある制度。

特に、年間売上1000万円以下のもともと免税対象だった小規模事業者に大きく影響を与える制度です。

事業者も仕入れを行うときに消費税を払っており、販売する際には消費者から消費税を受け取っていますよね。

インボイス制度が導入されると、仕入れと販売に関する「消費税」の扱いがこれまでと変わります。

わかりやすく言うと、国に登録して消費税を納める事業者(適格請求書発行事業者)のみが、インボイス(適格請求書)という登録番号の記載された請求書・領収書を発行することができます。

そして重要なのが、インボイス登録をしている事業者が登録していない人と取引をすると、消費税の負担額が重くなってしまいます。つまり、インボイス登録をしていない人(消費税を納めなくてもよい小規模事業者)は、取引相手として嫌煙されてしまうかも?!という制度なのです。

インボイス制度で、最大報酬が10%カットされてしまうかも?!

では、具体的にホステスさんにどのように影響があるのか?という話がここからです。

登録をするメリットとデメリットがそれぞれありますが後半で整理するので、まずはイメージで全体像を掴んでいただければと思います。

前提として、毎月の給与明細に記載があるかと思いますが、現時点(インボイス制度開始以前)のホステスの報酬総額は、実際額に消費税10%を上乗せされて支払われているはずです。

基本的に、年間売上が1000万を超えていなければ、このお店から受け取った消費税に関して申告と納税の義務は免除です。

しかし、ここでまず一つ目のポイントは、インボイス登録をすると免税対象だった売上1000万以下の事業者にも納税の義務が発生します。

インボイス登録をすると、

○年間売上が1000万を超えていない免税事業者

⇨ 消費税の申告と納税の義務が発生します。

○元々、年間売上が1000万以上の事業者

⇨少し請求書の項目が煩雑になります。

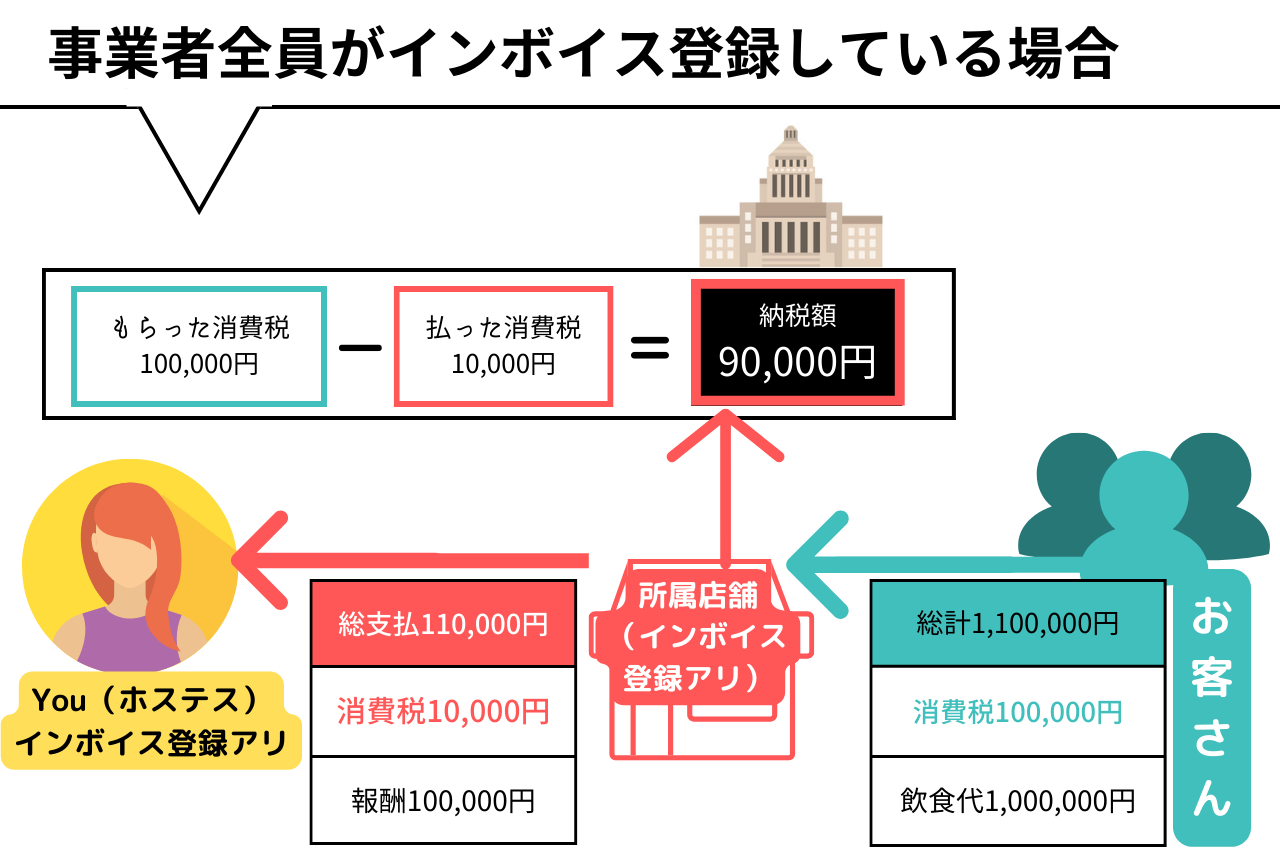

まず、所属店舗とホステス、両者ともインボイス登録している場合はどのような取引が行われるのかを見てきます。

この時、店舗側の納税額は、もらった消費税と払った消費税の差額(9万円)です。

ホステスに支払った消費税は控除の対象となり、税負担が軽くなるのです。

しかし、売上が1000万に満たないホステスさんは、せっかく免税対象なのですから消費税の申告をできればしたくない(=インボイス登録したくない)ですよね。

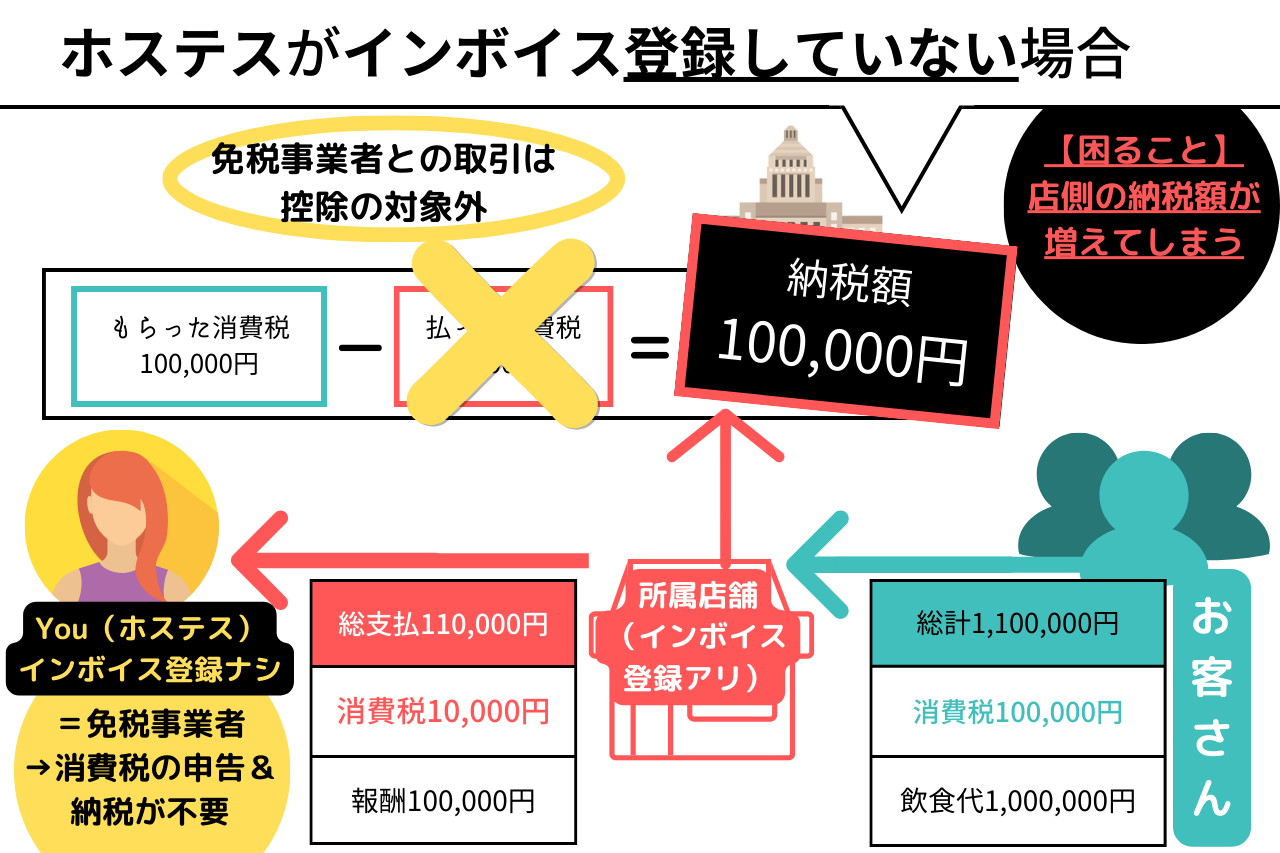

では、ホステスだけがインボイス登録をしていない場合は、何か問題があるのでしょうか?

ここで注目すべきは、

インボイス登録をしていない免税事業者に支払った消費税は、控除の対象外となってしまう点。

つまり、店舗側の納税額が増えてしまうのです。

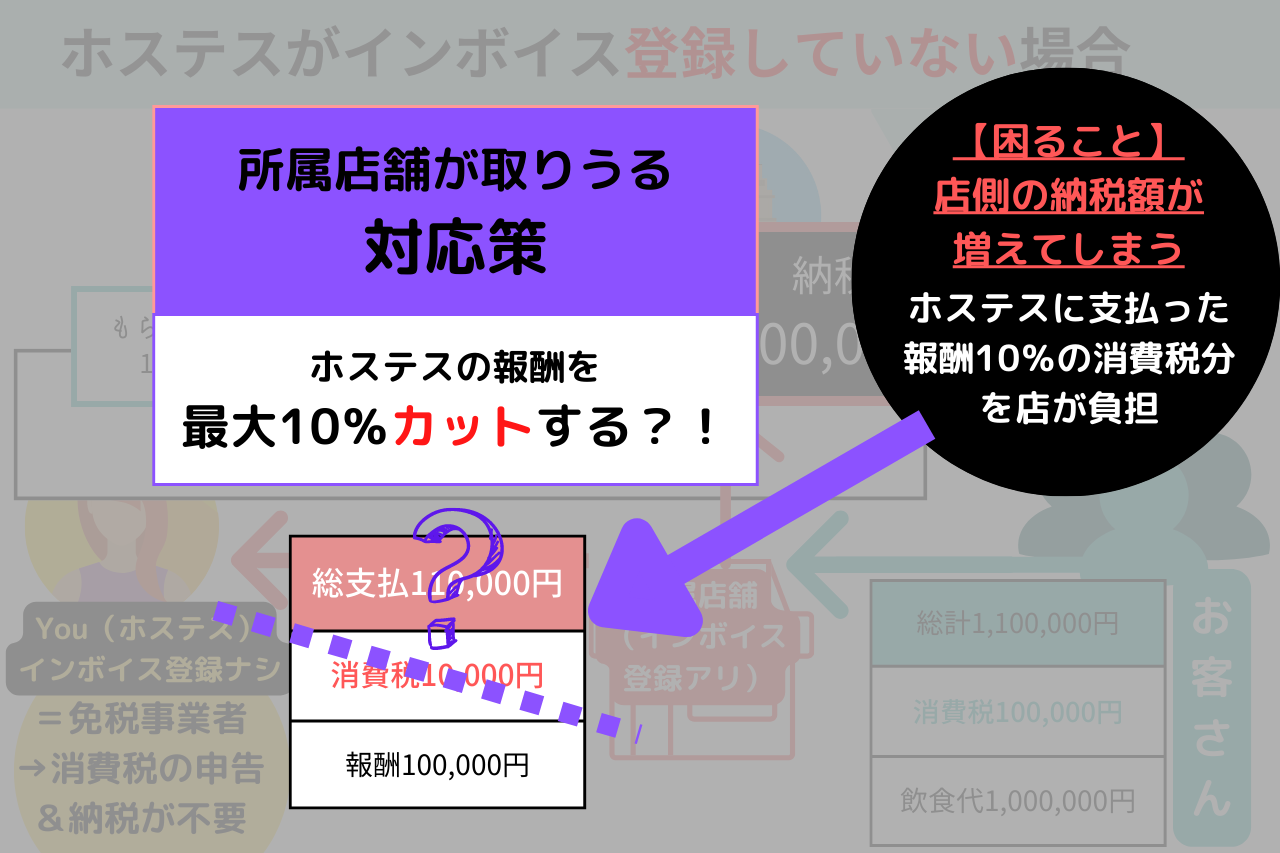

店舗の取りうる策として、負担することになる金額分をホステスの報酬から差し引くという対応が考えられてしまうのです。

2022年現時点で対応策を決めている店舗は少ないかもしれません。

しかし、ホステスを何十人、百人単位で抱えている店舗の納税負担は相当額になることが明確です。

「インボイス登録をしていないホステスの給与は消費税分を差し引く」

という対応をされても文句が言えないのです。

全額ホステス負担になるのか、折半という代案もあるのか、店舗次第ではありますが、個人事業主にとっては大きな痛手になりかねないです。

例えば月50万の報酬から、最大10%に当たる5万円もカットされてしまう可能性もあるのです。

登録するかどうか、いつまでに決めないといけなの?

結局、インボイス登録した方が損なの?

登録しない方が損なの?

迷われるかもしれませんが、所属店舗が今後どのような動きをするかによって、最適解は人それぞれ変わってくるところです。

しかし結論から申しますと、登録はまだ焦らなくても大丈夫です。

というのも、年間売上1000万円以下の方は、給与カットのリスクも覚悟の上で「インボイス登録せずに消費税の納税もしない」という選択肢が、今後も変わらず合法です。

また、インボイス登録をしていない事業者との取引が、いきなり100%控除対象でなくなるというわけではありません。

2023年10月から制度が始まりますが、最初は8割は控除が認められます。

(逆にいうと、この時消費税の2割は未登録のホステス負担となる可能性もゼロではないです。)

年間の売上が1000万円を超えないうちは、所属店舗の意見や動きを探りながら、いざという時に焦らず済むように登録の方法などを事前にチェックしておくと安心でしょう。

制度スタート時から登録しておきたいという方は、2023年3月末までに申請しましょう。

インボイス登録の方法

インボイス登録については、国税庁による案内に沿ってオンラインで簡単に行うことができます。

動画の流れ

①以下を事前準備をしておくとスムーズです

・マイナンバーカード

・マイナポータルアプリをダウンロードする

・e-Taxの開始届書を提出→16桁の利用者識別番号

https://www.nta.go.jp/taxes/shiraberu/zeimokubetsu/shohi/keigenzeiritsu/invoice_shinei.htm

②登録申請データの作成、登録

事前準備で登録した「e-Taxソフト」から手順に沿って申請が可能です。

③登録通知データを確認

国税庁の特設サイトから申請作業が行えます。

基本的なQ&Aや問い合わせもこちらをご参照ください。

まとめ;迷ったらプロに相談してみよう

本日はインボイス制度によるホステスへの影響をお伝えしました。

登録メリット

⇨インボイス登録している事業者(所属店舗など)との取引においても不利にならない。

登録デメリット

⇨これまで免税対象だった小規模事業者も、申告作業の手間が増える。消費税の納税が必須となり、納税額が増える可能性がある。

制度開始からいきなり未登録者に100%の消費税負担が及ぶわけではありません。数年間の段階的な移行期間があります。

しかし、すでに消費税を払っている雇い主からすれば、小規模の免税事業者の税金を負担してあげるのは重く、本当は嫌がられることです。

何らかの対応策を取られることは、想定しておいた方が良いでしょう。

今後の申告作業や税金対策も考慮した上で、迷ったら一度プロに相談してみるのも一つの手です。

将来を見据えて、よりベストな選択ができますように。

○意外と知られていない「経費について」

税制度でこれ以上損しないために、知っておくべき事項を別記事にまとめています。合わせて要チェック!!↓

【夜職の税金】絶対に捨ててはいけないレシートと意外に間違うNG経費【ジム/エステ/旅行】

○確定申告を超高速化する神ワザはこちら!!↓

【緊急】夜職女子も確定申告を死ぬほどラクに高速化できる!この3つ今すぐやってみて